Por: Carlos Esteban Posada P1 y Liz Londoño-Sierra2.

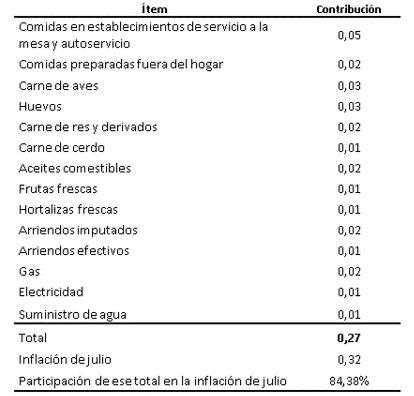

Según el DANE, la variación del índice de precios al consumidor (IPC; total nacional) en julio de 2021 fue 0,32% frente a junio; en lo que va corrido del año llegó a 3,47 % y la de los últimos doce meses fue 3,97 %. De las doce divisiones de bienes y servicios que contempla la canasta básica del IPC, las que tuvieron la mayor variación mensual en julio fueron: restaurantes y hoteles (0,8 %), alimentos y bebidas no alcohólicas (0,38 %), recreación y cultura (0,38 %), y alojamiento, agua, electricidad, gas (0,31 %). Como se puede observar en la tabla 1, estos contribuyeron con 84,38 % de la inflación mensual:

Tabla 1. Los principales aportes a la inflación de julio.

Fuente: DANE (www.dane.gov.co).

Dos factores son determinantes del aumento de la mayor parte de estos rubros: el incremento de la tasa de cambio nominal y los efectos del paro nacional (y sus bloqueos de vías) sobre las cadenas de producción y distribución. Por ejemplo, los productores de pollo de levante y huevo deben esperar la recuperación del ciclo de producción durante 45 días, para el primero, y entre 20 y 32 semanas para el segundo. Adicionalmente, la depreciación de la moneda encareció insumos de este sector como la torta de soya y los medicamentos.

Por su parte, el incremento en la tasa de cambio produjo aumento de precios de insumos agrícolas como el del abono y propició en el mercado de la carne de res un cambio en la estructura de abastastecimiento en detrimento del mercado local y a favor del extranjero (efecto sustitución). De igual manera las tarifas del gas domiciliario se vieron afectadas por el aumento de la cotización del dólar, dado que el costo de uso de la infraestructura está indexado en dólares, así como el gas en boca de pozo.

Es posible afirmar que la inflación en lo que va corrido del año no solo está jalonada por choques transitorios de índole microeconómica. Por ello presentamos a continuación dos ejercicios econométricos para analizar la determinación de la tasa de cambio nominal (pesos/dólar) y los efectos de esta y de la inflación de Estados Unidos sobre la de Colombia.

Factores macroeconómicos determinantes del IPC

La medida más usual de la inflación es la variación porcentual del IPC. Para el caso colombiano, nos parece pertinente la siguiente hipótesis: los factores fundamentales determinantes del IPC son el nivel de precios del exterior, al que nos aproximamos mediante los índices de precios (de bienes y servicios de consumo) de Estados Unidos, y la tasa de cambio nominal (medida usualmente por la “tasa representativa del mercado”, TRM).

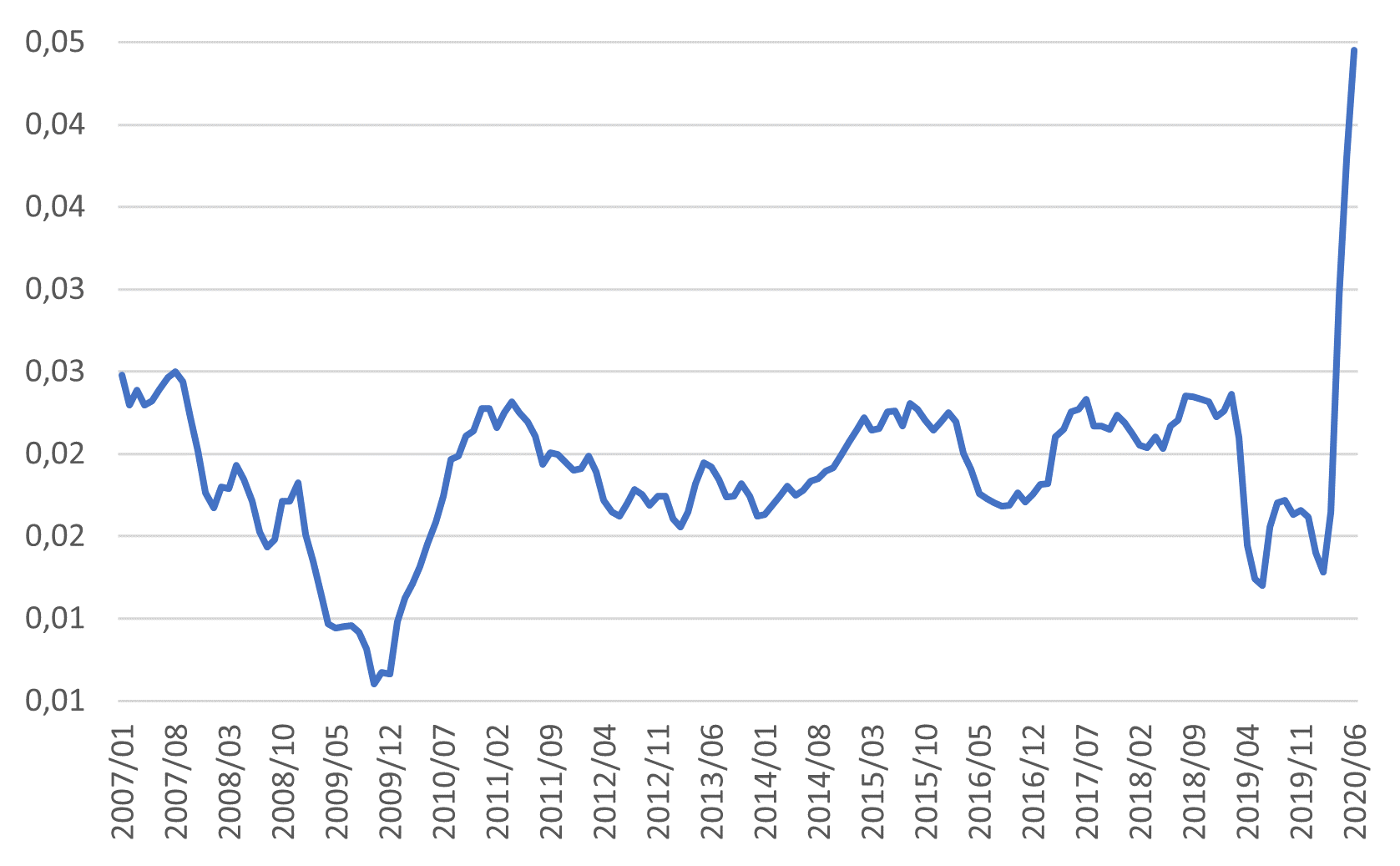

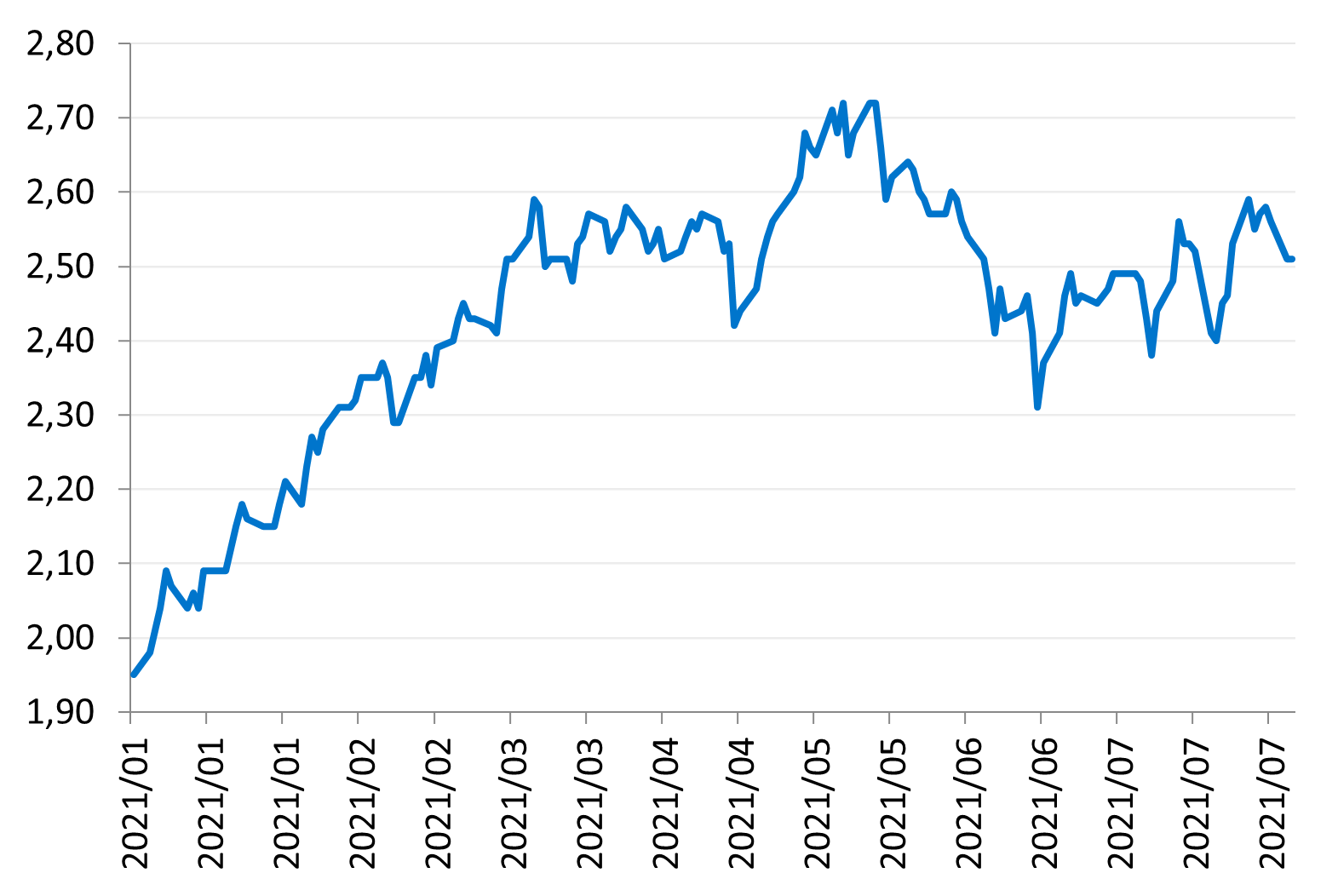

A lo largo del presente año se ha observado un incremento notable de la inflación en Estados Unidos. Esto se puede afirmar bien sea al observar el índice de precios al consumidor urbano, que aumentó casi 4,5 % en los 12 meses terminados en junio, o el deflactor de los gastos de consumo personal, con un incremento de 3,4 %, comparando el fin del primer trimestre de 2021 con similar trimestre de 2020 (figuras 1 y 2). Una gran expansión monetaria (figura 3), derivada de una política monetaria que ha permanecido expansiva durante varios años, parecería ser uno de los factores principales del reciente ascenso de la inflación (y, entonces, de las expectativas sobre la inflación; figura 4). Con todo, las expectativas se han estabilizado (en niveles altos) previendo que la política monetaria se torne cada vez menos expansiva hasta transformarse en contractiva entre 2022 y principios de 2023.

Figura 1. Estados Unidos. Inflación (últimos doce meses) según el IPC en ciudades, sin alimentos ni energía (enero de 2007 – junio de 2021).

Fuente: Federal Reserve Bank

of St. Louis (fred.stlouisfed.org).

Figura 2. Estados Unidos. Inflación según: a) aumento del índice de valor unitario de los gastos de consumo personal de últimos cuatro trimestres (eje izquierdo); b) variación de este frente al trimestre anterior (eje derecho). 2007: I – 2021: I

Fuente: Federal Reserve Bank of St. Louis (fred.stlouisfed.org).

Figura 3. Estados Unidos. Tasa anual de crecimiento de M2 (eje izquierdo) y relación M2/consumo personal real (eje derecho). 2007: I – 2021: I.

Fuente: Federal Reserve Bank of St. Louis (fred.stlouisfed.org).

Figura 4. Estados Unidos. Tasa esperada de inflación para los próximos cinco años.

1 de enero – 3 de agosto; 2021.

Fuente: Federal Reserve Bank of St. Louis (fred.stlouisfed.org).

La tasa de cambio nominal (pesos/dólar) ha sido el otro factor de impacto positivo sobre el IPC (figura 5).

Figura 5. Colombia. Índices de los precios al consumidor (IPC; total nacional) y del promedio mensual de la tasa representativa del mercado (TRM). Diciembre de 2018 (100) – Julio 2021.

Fuente: DANE (dane.gov.co) y Banco de la República (www.banrep.gov.co).

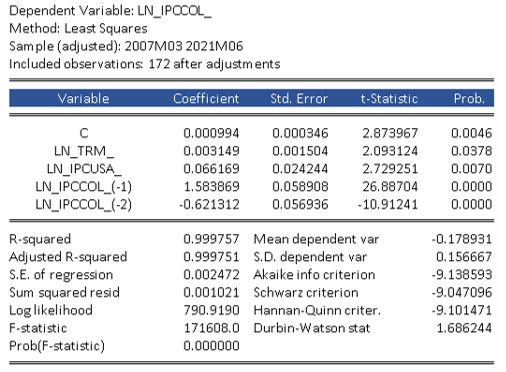

Para poner a prueba la hipótesis ya mencionada, a saber: que la inflación en Colombia está determinada por la tasa de cambio nominal (pesos/dólar) y la inflación de Estados Unidos, realizamos un ejercicio econométrico; el ejercicio se hizo para el periodo corrido entre marzo de 2007 y junio de 2021. Los resultados del ejercicio no conllevan al rechazo de la hipótesis (aunque la evidencia también es favorable a la hipótesis de una inercia o dinámica del propio IPC), y se presentan en el anexo y en la figura 6. Según los resultados, ante un aumento de la tasa de cambio de 1 % se genera un aumento del IPC de Colombia de 0,03 % mientras que un incremento de 1 % del IPC de Estados Unidos provoca un incremento del IPC de Colombia de 0,7 %. Por lo demás, los incrementos del IPC de los dos meses anteriores tienen los siguientes efectos: el del mes anterior tiene un efecto positivo, y el del mes previo uno negativo (a manera de una “destorcida” parcial o corrección ante variaciones excesivas dos meses antes).

Figura 6. IPC de Colombia observado y estimado por el modelo (mínimos cuadrados ordinarios). Marzo 2007 – junio 2021.

Fuente: Cálculos propios usando EVIEWS 10.

Factores determinantes de la tasa de cambio nominal

A

lo largo de 2021 aquello que ha parecido ser de gran incidencia en el notable incremento de la tasa de cambio nominal es el conjunto de factores y fenómenos específicamente colombianos que han causado creciente incertidumbre o son síntomas de ello, y, adicionalmente, los temores por los efectos económicos de la pandemia en el país.

En efecto, mientras que durante 2019 y los dos primeros meses de 2020 la tasa de cambio aumentó (pero a tasas relativamente moderadas) mientras que el margen de riesgo incorporado a las tasas de interés a deudores colombianos, cuya proxy es el EMBIG-Colombia, cayó; después, a partir de marzo de 2020 y hasta ahora, ha ascendido casi 25,6 %, en medio de intensas fluctuaciones, en tanto que la tasa de cambio nominal ha aumentado pero relativamente menos: “solo”6 % (figura 7).

Figura 7. Colombia. Índices de los promedios mensuales de la tasa representativa de mercado (TRM) y del margen de riesgo “EMBIG-Colombia”. Diciembre de 2018 (100) – Julio de 2021.

Fuente: Banco de la República (www.banrep.gov.co) y Banco Central de Reserva del Perú (https://www.bcrp.gob.pe/).

El valor externo del dólar, esto es, el índice de su valor relativo al de las principales monedas del mundo, ha oscilado a lo largo del presente año, y sus oscilaciones han tenido alguna influencia en las de la tasa de cambio en la dirección esperada: al subir su valor externo, sube también el precio del dólar en Colombia, y viceversa (figura 8). Pero el incremento porcentual acumulado de la tasa de cambio ha sido 10 veces mayor que el del valor externo del dólar entre enero y julio de este año.

Figura 8. Colombia. Tasa representativa del mercado (TRM; eje izquierdo) y valor externo del dólar (eje derecho). 4 de enero – 30 de julio, 2021.

Fuente: Federal Reserve Bank of St. Louis (fred.stlouisfed.org) y Banco de la República (www.banrep.gov.co).

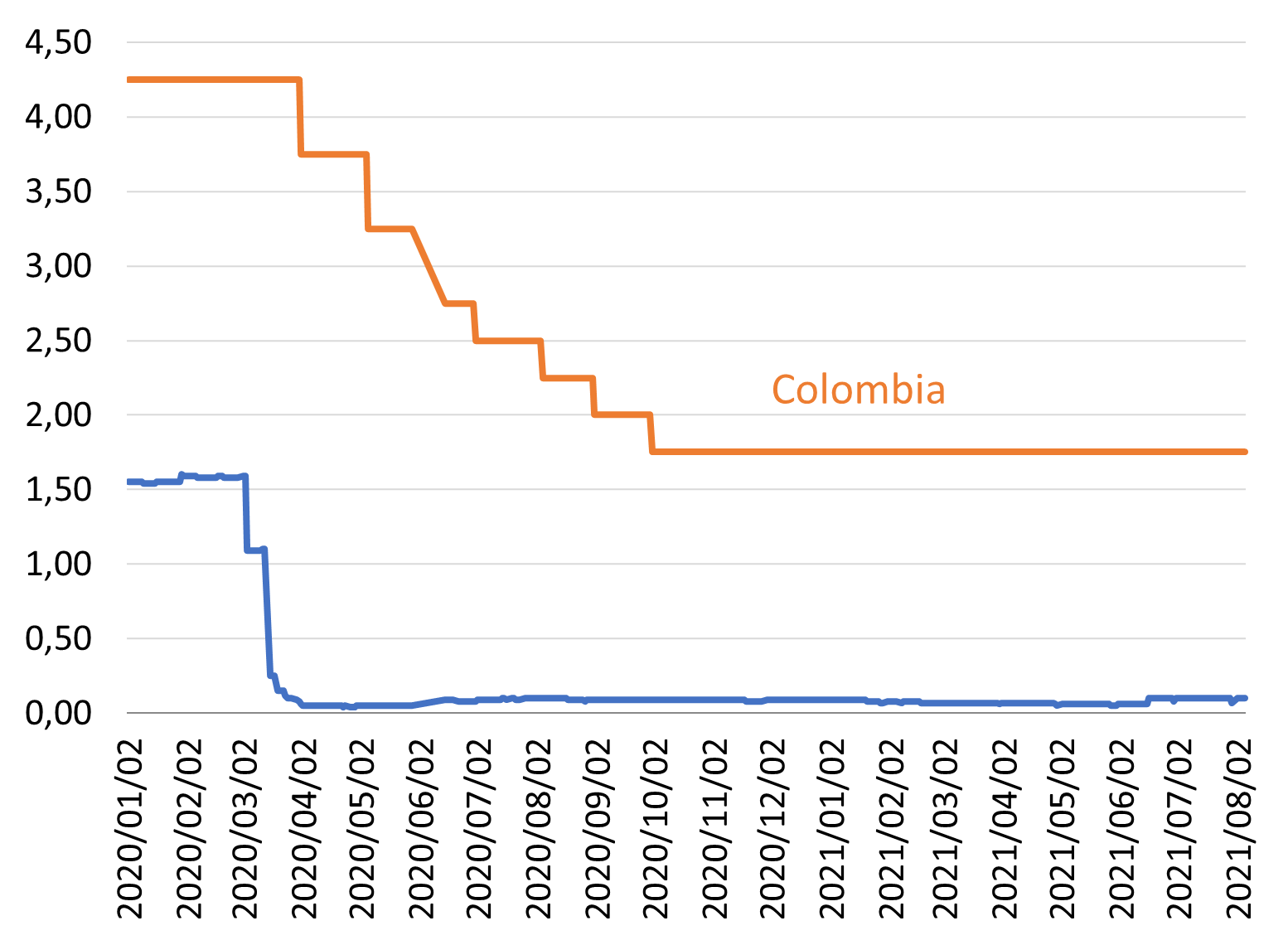

Desde marzo de 2020, a raíz de la pandemia en Colombia, la política monetaria colombiana ha contribuido, desde el 31 de marzo de 2020, al aumento de la tasa de cambio nominal en el siguiente sentido: la tasa de política del Banco de la República ha caído más que el indicador análogo del banco central de Estados Unidos: la tasa de interés del “fondos federales” (figuras 9 y 10).

Figura 9. Tasa de interés de política (Colombia) y tasa de los “fondos federales” (Estados Unidos). 2 de enero de 2020 – 6 de agosto 2021. % (equivalente anual).

Fuentes: Banco de la República (banrep.gov.co) y Federal Reserve Bank of St. Louis (fred.stlouisfed.org).

Figura 10. Diferencia de tasas de política: tasa colombiana menos tasa de “fondos federales”.

2 de enero de 2020 – 6 de agosto de 2021.

Fuente: Federal Reserve Bank of St. Louis (fred.stlouisfed.org).

A diferencia de lo que se había observado en años anteriores, en 2021 la tasa de cambio no ha caído a pesar de los aumentos del precio externo del petróleo (figura 11). Esto ha sido así, sin duda, por el predominio de los factores generadores de la depreciación del peso ya mencionados. Así, el efecto del precio del petróleo fue haber evitado una depreciación del peso aún mayor que la que se ha observado.

Figura 11. Colombia. Tasa representativa del mercado (TRM; eje izquierdo) y precio externo del petróleo (Brent; eje derecho). 4 de enero – 30 de julio, 2021.

Fuente: Federal Reserve Bank of St. Louis (fred.stlouisfed.org).

Para concluir, dadas las condiciones internas y externas de los mercados, nosotros creemos que, si la junta directiva del Banco de la República mantiene su decisión de hacer política monetaria expansiva, es altamente probable que al final del año se registre una inflación por encima del rango meta, algo así como entre 4,1 % y 4,3 %.

ANEXO. Un ejercicio econométrico sobre los determinantes del IPC colombiano

Nota: las series de las variables no son estacionarias en el período de la muestra, pero la serie de los errores sí lo es.

1Profesor del Departamento de Economía, integrante del grupo de Coyuntura Económica; Escuela de Economía y Finanzas de la Universidad EAFIT. cposad25@eafit.edu.co

2Profesora de cátedra del Departamento de Economía, estudiante del Doctorado en Economía; Escuela de Economía y Finanzas de la Universidad EAFIT. llondo11@eafit.edu.co