Por: Lina Marcela Cortés Durán y Julián Pineda Jiménez, Economista de la Universidad EAFIT, estudiante de la Maestría en Ciencias en Finanzas de EAFIT y estudiante Maestría en Economía de la Universidad Católica de Lovaina (UCL)

El pasado 10 de noviembre, el mercado accionario colombiano recibió con sorpresa la noticia de la Oferta Pública de Adquisición (OPA) de Nutresa por parte del Grupo Gilinski y su socio, el Royal Group de Abu Dabi. Estando en proceso esta OPA, el mercado se vio sacudido con otra más, el 30 de noviembre, por parte del mismo oferente, pero esta vez dirigida hacia Grupo Sura.

Este tipo de operaciones han sido comunes en el mercado estadounidense y europeo ya que dentro del mercado de control corporativo se ha identificado a las adquisiciones como una de las tácticas más empleadas para llevar a cabo planes de expansión, consolidación y reducción de costos. Estas negociaciones buscan generar respuestas estratégicas que les permitan a las empresas involucradas explotar mejor los activos, mejorar sus ventajas competitivas y diversificar el riesgo.

Estos contratos son complejos en cuanto a sus motivaciones y resultados. Por ello, la literatura académica se ha encaminado en estudiarlos, principalmente, desde dos perspectivas[1]. Primero, la hipótesis neoclásica explica las adquisiciones por razones fundamentales como la búsqueda de economías de escala, economías de integración vertical, combinación de recursos complementarios, eliminación de ineficiencias, consolidación de la industria u oportunidades rentables de crecimiento. En segundo lugar, la hipótesis del comportamiento explica las adquisiciones mediante tres tipos de argumentos: i) aprovechamiento de las distorsiones en la valoración de la empresa; ii) construcción de imperios; iii) arrogancia por parte de la dirección adquirente (managerial hubris). Al analizar una de las promesas que ha hecho Jaime Gilinski en declaraciones a medios de comunicación de mejorar la posición que tiene Nutresa en el mercado internacional, pareciera que las motivaciones de estas negociaciones estuvieran encaminadas hacia la hipótesis neoclásica.

Mientras se terminan de aclarar las motivaciones de la adquisición, la literatura señala que los agentes dentro del mercado de capitales experimentan dos clases de reacciones, la primera encaminada hacia el comportamiento de los retornos y la segunda respecto al comportamiento de la volatilidad de las acciones[2]. Sobre la primera, se espera que haya un retorno anormalmente positivo para la empresa objetivo. Por su parte, al analizar la volatilidad de los rendimientos de las acciones la literatura muestra que lo usual es que se presente una reducción significativa. Esto puede deberse a que después del anuncio convergen la diversidad de opiniones de los operadores del mercado, lo que hace que la volatilidad disminuya. Sin embargo, un aumento en la volatilidad podría resultar como consecuencia del propósito poco claro del acuerdo.

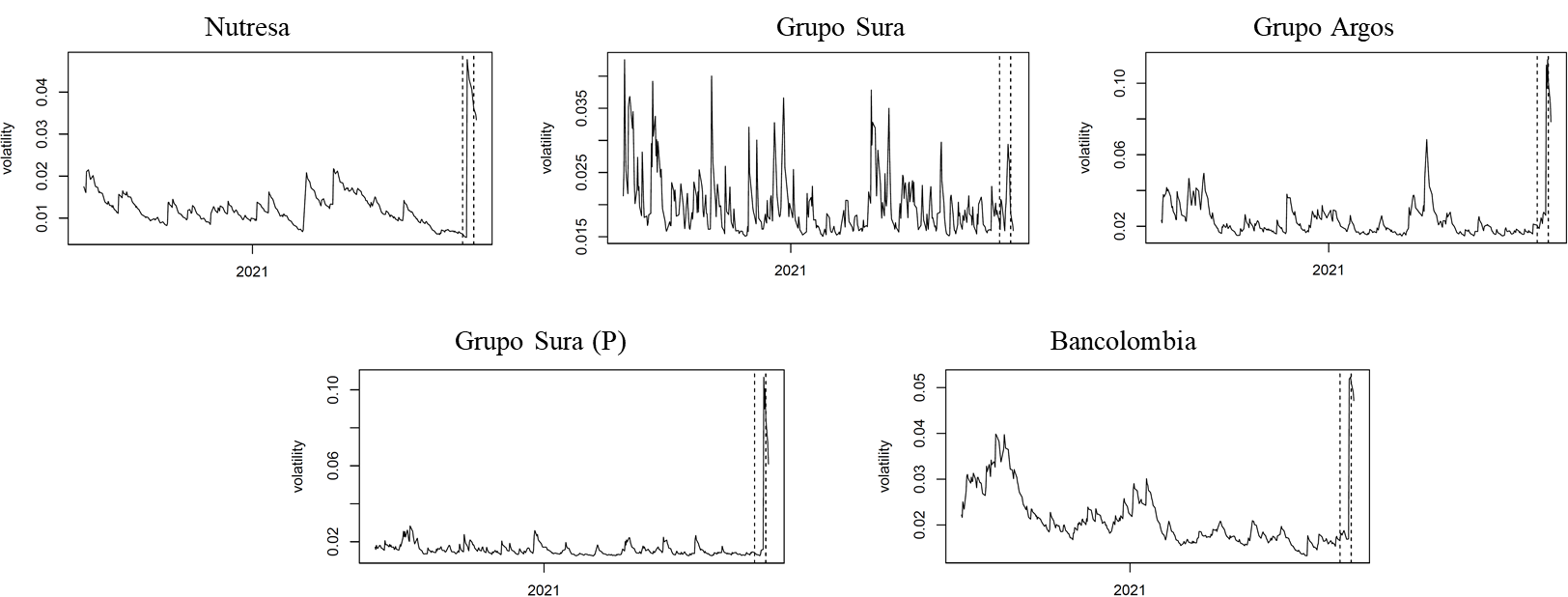

Siguiendo lo expuesto por la literatura, al observar los retornos de las empresas involucradas en la negociación, el informe presentado por el profesor Diego A. Agudelo Rueda (ver informe aquí), sugiere una subreacción ante la OPA por Nutresa, pero anticipación de la OPA de Sura y de una posible en Grupo Argos. El presente documento, se enfoca en el análisis de la volatilidad y se encuentra que las empresas del GEA se vieron afectadas durante el periodo de las dos OPAs. Haciendo uso del modelo de volatilidad dinámica GARCH, propuesto por Tim Bollerslev en 1986, se puede inferir que algunas de las acciones del GEA reaccionaron fuertemente a estos anuncios (ver Figura 1).

Figura 1. Evolución de la volatilidad diaria de las acciones de Nutresa, Grupo Sura, Grupo Sura (P), Grupo Argos y Bancolombia y el impacto del anuncio de las OPAs

Fuente: Elaboración propia con datos de la BVC.

En la figura se pueden apreciar las volatilidades diarias de algunas de las acciones de empresas pertenecientes al GEA. La muestra fue tomada desde abril de 2020, para evitar el ruido que ocasionó en los mercados de capitales la pandemia del COVID-19. Además, se señalan con líneas punteadas las fechas de las dos ofertas (10 y 30 de noviembre respectivamente).

En primer lugar, Nutresa reaccionó días después del primer anuncio porque, de acuerdo con la normatividad, la negociación de las acciones en bolsa se debe suspender mientras las autoridades analizan la propuesta de los Gilinski. Así, cuando se puede volver a transar la acción, experimenta un aumento del 23,2 %, que se transmite en una mayor volatilidad para esta. Sin embargo, las gráficas muestran una reacción moderada de las otras empresas del GEA ante el anuncio de la OPA por Nutresa.

Con el anuncio de la OPA por Grupo Sura, la acción dejó de negociarse, por lo que no se puede ver directamente la reacción en la volatilidad. Esto se podrá estudiar más afondo tras la apertura de transacciones en la BVC. Sin embargo, una manera de ver el movimiento en la volatilidad de Grupo Sura es analizar la acción preferencial. Así esta acción no tenga derecho a voto, los inversionistas pueden considerar la hipótesis de que las acciones ordinarias y preferenciales deben tener un valor similar, por lo que el comportamiento de la ordinaria se ve reflejado en la preferencial. Con base en lo anterior, se encuentra que la volatilidad de la acción preferencial de Grupo Sura tuvo también una reacción importante al anuncio de la OPA.

Basándose en lo planteado por la literatura, se puede inferir, que los inversionistas tomaron este anuncio como un evento en el que no se ha expresado de manera clara el objetivo estratégico de mediano y largo plazo de estas integraciones, lo que implica un aumento en las volatilidades. En línea con lo anterior, la volatilidad de Grupo Argos y Bancolombia tocó un máximo durante el periodo de la muestra, dando evidencia de una incertidumbre generalizada para las empresas que hacen parte del enroque participativo del GEA. Aunque, al parecer, el Grupo Gilinski no ve necesario lanzar una OPA por el Grupo Argos.

Sin duda, durante los próximos días tendremos mucho por aprender, no solo a nivel corporativo, sino también a nivel gubernamental. Tal como lo señala el profesor Jimmy Saravia Matus en un anterior informe, las integraciones corporativas tienen claras implicaciones de política económica dada la relación que tienen con algunas variables macroeconómicas[3]. Es probable que solo estemos viendo la punta del iceberg de la dinámica que puede tomar el mercado de control corporativo en Colombia.

[1] Las motivaciones aplican en general al análisis de Fusiones y Adquisiciones. Ver: Cortés, L. M., Agudelo, D. A., & Mongrut, S. (2017). Waves and determinants in mergers and acquisitions: The case of Latin America. Emerging Markets Finance and Trade, 53(7), 1667-1690.

[2] Para una revisión de la literatura, ver: Lozada, J. M., Cortés, L. M., & Velásquez-Gaviria, D. (2021). The stock market reaction to mergers and acquisitions: evidence from the banking industry. Latin American Business Review, 1-24.

[3] Cortés, L. M., García, J. J., & Aristizábal López, B. (2018). Fusiones y adquisiciones en América Latina: un análisis de los factores macroeconómicos. Ensayos sobre Política Económica, 36(86), 178-192.